El Impuesto sobre la Renta de las Personas Físicas es, dentro de todos los impuestos que los ciudadanos españoles pagamos cada año, uno de los más importantes.

A todos nos suena la “Declaración de la Renta” que no es otra cosa que la liquidación de este Impuesto, pero, ¿qué es la retención del IRPF en la nómina?

Si ya hacemos la Declaración de la Renta, ¿por qué me “quitan” cada mes dinero de mi nómina para pagar este Impuesto? ¿A quién va esta “retención”? ¿Por qué nos “retienen” un dinero sin que nosotros demos nuestro permiso ni nosotros decidamos cuánto? O, como ocurre en otras ocasiones, ¿por qué me “retienen un solo euro si yo no pago IRPF por mis circunstancias personales y/o familiares (discapacidad, familia numerosa, personas a cargo, hipoteca, etc.)?

Conceptos básicos sobre el IRPF y la nómina

Objetivo de la retención del IRPF

Lo más importante que debemos saber es lo qué significa “retención”. No estamos ante un pago directo de un impuesto, sino que, únicamente, las empresas están obligadas a “retirar provisionalmente” de la nómina una cantidad de dinero, que irá destinado a pagar el IRPF anual de la Declaración de la Renta.

Si en el momento en que yo hago mi Declaración la Agencia tributaria me dice que debo pagar, por ejemplo, 500€ por todo el año, y me han retenido 700€ en todo el año, me saldrá “a devolver”, y en el caso inverso, “a pagar”.

Lo que debe quedar claro es que al final vamos a pagar cada euro que tengamos que pagar de impuesto, ni más ni menos. No tendrá relevancia el que nos hayan retenido de más o de menos, la cantidad de impuesto que pagaré será la que deba ser en función de la Ley que regula el IRPF (Ley 35/2006)

¿Es obligatorio que te retengan el IRPF en la nómina?

Las empresas sí están obligadas a practicar la retención de IRPF en nuestra nómina, pero hay casos en los que los ciudadanos en España estamos exentos de pagar este impuesto y, por tanto, la empresa no estará obligada a practicar la retención si nos encontramos en alguno de esos supuestos.

Factores que se tienen en cuenta

La cantidad de impuesto que deberemos pagar depende de muchos factores, que nos harán pagar más o menos IRPF. Sin embargo, no todos estos factores son conocidos o deben conocerse por la empresa, por lo que la retención que se nos realice puede no ajustarse a la realidad de una manera exacta. Estos factores, entre otros, pueden ser:

- Familia: estar soltero, viudo, separado o divorciado con uno o más hijos puede dar lugar a que no paguemos IRPF si nuestros ingresos un superan los 17.000€ anuales.

- Discapacidad: al contrario de lo que se cree, el hecho de tener un grado de discapacidad superior al 33% no hace que estés exento de IRPF, sino que lo que se aplica es una deducción del Impuesto (una reducción). Sin embargo, dependiendo de nuestros ingresos y de otros factores, pagaremos o no el impuesto en la Declaración anual.

- El tener cargas familiares como hijos, familiares mayores de 65 años, o personas con discapacidad, también nos reduce la cantidad de impuesto a pagar.

- El tener una vivienda en propiedad, e hipotecada o no, también hará que lo que abonemos varíe.

- El tener ahorros, plazos fijos, planes de pensiones, acciones, etc. también hará que paguemos más o menos IRPF.

Es conveniente siempre que alguna de estas situaciones cambien, que lo comuniquemos a la empresa para que ésta modifique la retención que nos está realizando.

Cómo se calcula la retención del IRPF

El Impuesto sobre la Renta de las Personas Físicas es un Impuesto “progresivo”. Esto significa que pagas en función de lo que ganas, por tramos.

En el año 2023, los tramos del IRPF son los siguientes:

- Hasta 12.450 euros: Retención del 19%

- Desde 12.450 hasta 20.199 euros: Retención del 24%

- Desde 20.200 hasta 35.199 euros: Retención del 30%

- Desde 35.200 hasta 59.999 euros: Retención del 37%

- Desde 60.000 hasta 299.999: Retención del 45%

- Más de 300.000 euros: Retención del 47%

Esto no quiere decir que sea lo que tu empresa tiene que retenerte. Ya que tenemos que tener en cuenta lo que hemos dicho anteriormente.

Pasos para que tú calcules tu retención

En este sentido, es conveniente señalar antes que nada que el trabajador NO PUEDE decirle a la empresa cuánto tiene que retenerle en su salario. Esto es, podrá “sugerirle” más o menos retención, pero la empresa no tiene obligación alguna de retener al trabajador lo que desee, sino que lo hará ella misma en función de los cálculos y situación personal del trabajador que tenga acreditada.

Así, para responder a la pregunta de cómo calcular la retención de IRPF en nómina, deberemos tener en cuenta los tramos de cada año (los indicados anteriormente) y ver si entramos en alguno de los casos en los que el impuesto se reduce o, incluso, llegamos a estar exentos (generalmente, las rentas menores de 22.000€ anuales están exentas de pagar IRPF).

Insistimos que aunque finalmente la cantidad a pagar por IRPF pueda ser 0€, la empresa puede llegar a practicarnos retención. La consecuencia será que una vez hagamos la Declaración (siempre en conveniente hacer aunque sea el borrador para comprobar estos hechos) la Agencia Tributaria (AEAT o Hacienda) nos devolverá todo lo que nos retuvieron.

Factores que pueden afectar a el cálculo del IRPF

Como hemos indicado, son varios los factores que se tienen en cuenta para variar el porcentaje de IRPF que pagaremos. Nuestro salario, lógicamente, es el más importante, junto con nuestra categoría profesional o el tipo de contrato.

La situación personal y familiar es también crucial; si estamos solteros, viudos, separados o divorciados, con uno, dos o más hijos, si tenemos alguien a nuestro cargo…

De igual modo, si tenemos un grado de discapacidad, dependiendo de cuál sea, se nos realizarán unas deducciones menores o mayores en nuestro impuesto.

Y, por último, la Comunidad Autónoma en la que residamos también tiene relevancia, puesto que el IRPF se divide en dos partes: la parte Estatal (la parte del Impuesto que va al Estado) y la parte Autonómica (que varía en función de cada Comunidad).

Así por ejemplo en Castilla y León los tramos son los siguientes:

- 9%: primer tramo con base liquidable hasta los 12.450 euros.

- 12%: segundo tramo desde los 12.450 hasta los 20.200 euros.

- 14%: tercer tramo desde los 20.200 hasta los 35.200 euros.

- 18,5%: cuarto tramo desde los 35.200 hasta los 53.407 euros.

- 21,5%: quinto tramo desde los 53.407 euros en adelante.

Dónde se encuentra el concepto IRPF en tú nómina

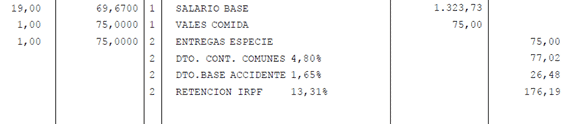

En cualquier nómina podemos ver una columna donde vienen los devengos, y otra con las deducciones.

Los devengos es nuestro salario (salario base, pagas extraordinarias, dietas, complementos, pluses…etc.). Todos estos conceptos sumados son el salario bruto mensual.

A este salario bruto se le deben restar las deducciones (IRPF y Seguridad Social, generalmente). El resultado final será el Salario Neto.

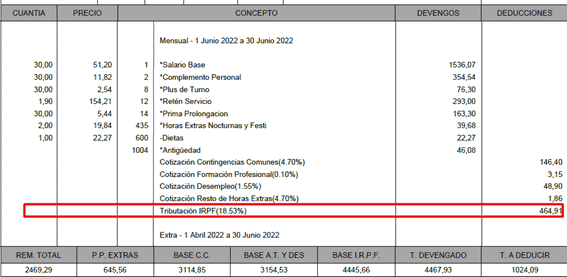

Así, si queremos saber cuánto nos están reteniendo, debemos ver la columna de deducciones, e ir a “IRPF”:

Cómo interpretar la retención de IRPF que viene en la nómina

Como podemos ver en la imagen de arriba, siempre consta el porcentaje que nos están reteniendo. Así, para un salario bruto de 2469,29€, en este caso se está reteniendo un 18,53%.

IRPF nominal y real: lo que realmente debes pagar

Teniendo en cuenta todo lo dicho, el IRPF nominal será la retención “provisional” que nos practique la empresa en nuestra nómina. Este IRPF NUNCA coincidirá exactamente con el que paguemos finalmente en la Declaración de la Renta, y siempre ocurrirá que:

- Hacienda nos devuelva dinero: eso es que nos retuvieron de más.

- Hacienda nos diga que debemos abonar más: eso es que nos retuvieron de menos.

- Que no tengamos que hacer la Declaración o estemos exentos. En esos casos, es conveniente siempre hacer el borrador, ya que, generalmente, aunque no estemos obligados a hacer la Declaración, si la empresa nos retuvo algo, nos saldrá a devolver (esto es, nos pagarán).

Cuánto me tienen que retener en mi nómina

La respuesta a esta pregunta es simple: un porcentaje que se aproxime lo máximo posible a lo que finalmente debamos pagar de impuesto en la Declaración de la Renta.

Tabla de retenciones de irpf en nómina.

No existe en sí misma una tabla de retenciones, por lo que hemos indicado: el IRPF nominal no es algo exacto ni que coincida con lo que finalmente vamos a pagar. Lo que debemos tener en cuenta es la tabla de IRPF según los tramos salariales.

Los tramos indicados arriba son los que se han de tener en cuenta para hacer esta valoración aproximada, aunque la Agencia Tributaria tiene a disposición esta calculadora para saber cuánto debemos pagar en ese momento.

Tramos de retención del IRPF para el año 2023

Los tramos de retención del IRPF para este año son los siguientes:

- Hasta 12.450 euros: Retención del 19%

- Desde 12.450 hasta 20.199 euros: Retención del 24%

- Desde 20.200 hasta 35.199 euros: Retención del 30%

- Desde 35.200 hasta 59.999 euros: Retención del 37%

- Desde 60.000 hasta 299.999: Retención del 45%

- Más de 300.000 euros: Retención del 47%

Retención de IRPF con hijos

Cuando tenemos uno o más hijos, lo que viene a ocurrir es que la cantidad de “ganancias” anuales disminuye a la hora de calcular cuánto tenemos que pagar. ¿Cuánto disminuye?

- 2400 € por el primer hijo.

- 2700 € por el segundo hijo.

- 4000 € por el tercer hijo.

- 4500 € por el cuarto hijo y los siguientes.

- 2800 € adicionales por hijos menores de 3 años.

Así, por ejemplo, si nuestro salario es de 22.000€ anuales, deberíamos pagar un 30% de IRPF. Sin embargo, si tenemos dos hijos, pasaremos al tramo anterior, pagando un 24%.

Novedades y modificaciones en la normativa de IRPF

Una de las principales novedades introducidas en relación a este impuesto es la deducción de 100€ mensuales por tener un hijo durante los primeros 12 meses de vida de éste. Así, cada familia se podrá deducir esta cantidad en el impuesto anual final o podrá solicitar se lo ingresen directamente cada mes.

Opciones y posibilidad de modificación en la retención de IRPF

¿Es posible modificar la retención de IRPF en la nómina?

Como ya hemos indicado, pese a que podamos “sugerir” a nuestra empresa que modifique la retención que se nos está practicando, no es algo que quede en manos del trabajador. Eso sí, si observamos que algo no “funciona” o es “escandaloso” (por ejemplo, un salario de 4.000€ mensuales a los que no se les está haciendo retención alguna) debemos comunicarlo formalmente a la empresa y, si no aporta ninguna solución, podemos acudir a la Inspección de Trabajo o a la Agencia Tributaria y denunciar el problema.

Recomendaciones y consejos para gestionar tus retenciones

Lo más importante de cara a conocer este tema es, primero de todo, saber leer una nómina y conocer todos sus conceptos. Una vez tenemos claro cuánto es nuestro salario bruto total, y cuánto nos están deduciendo por el IRPF, podremos hacernos una idea de si se corresponde o no con nuestra realidad.

Como ya decimos, no es algo preocupante que la retención no sea ajuste a nuestra realidad, ya que a la hora de hacer la Declaración, se ajustará solo. Eso sí, si el desajuste es demasiado notorio, deberemos solicitar a la empresa formalmente una revisión.